最近玻璃和纯碱这两个品种比较火,关注和讨论这两个品种的人越来越多,我不是这个产业的人,了解的不多,只能从自己的角度去简单谈一下看法,以及交易中的一些做法。当然,我讲得不一定对,我只是给大家讲一下我自己的理解,不作为具体的交易建议,据此交易,盈亏自负。

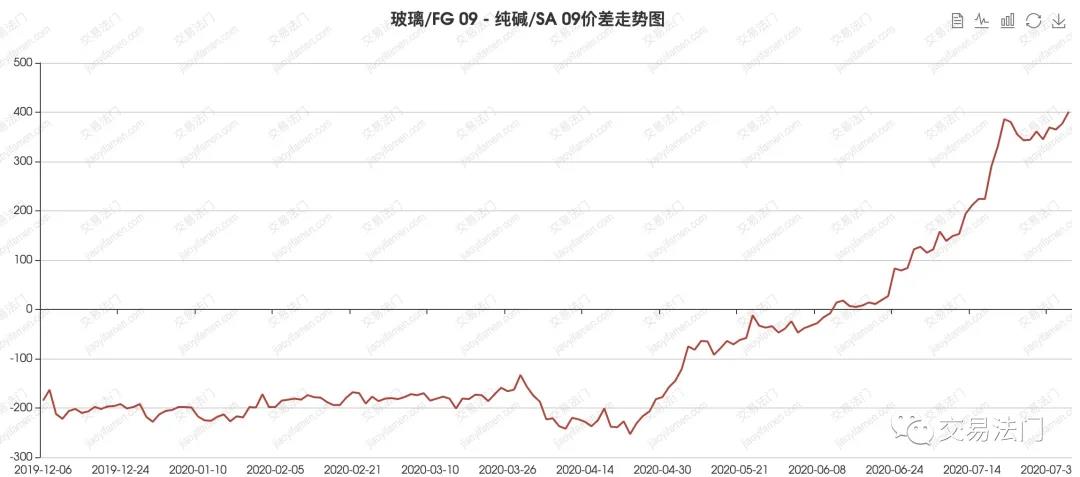

纯碱(重质纯碱)和玻璃作为上下游的品种,正常情况下二者应该是正相关的,但是自从郑商所推出玻璃纯碱的标准化套利组合之后,资金就一路多玻璃空纯碱,玻璃纯碱的价差从-200多,一路涨到现在的400多。

当然,纯碱上市之处的客观情况确实不是很好,纯碱行业太难了,日子不太好过,库存压力巨大,一些厂家纷纷撑不住了,开始不断降价去库存,所以纯碱的价格一路下跌,都跌到了历史低位,从现货的角度来看,现货基本上见底了。

而玻璃由于前几年的去产能以及环保限产的影响,玻璃的产量少了,对纯碱的需求少了,整个行业的利润都大幅提升了,所以客观来讲,玻璃的情况比刚上市的纯碱要好一些。

基本上国内上市的新品种,或多或少都是行业太难了,日子不好过,想通过期货市场来改变一下行业目前的困境,所以玻璃和纯碱的价差逐步走强是可以理解的,从-200多涨到400多是有一定的客观原因的,当然资金的推波助澜也是一个重要原因。

但问题是,原料和成品之间的价格波动关系,正常情况下应该是正相关的,价差的拉大主要靠强弱幅度的不同,但事实上这波玻璃纯碱价差的走势却走出来负相关关系,上游不断降价,下游不断涨价,上游不断向下游让利。

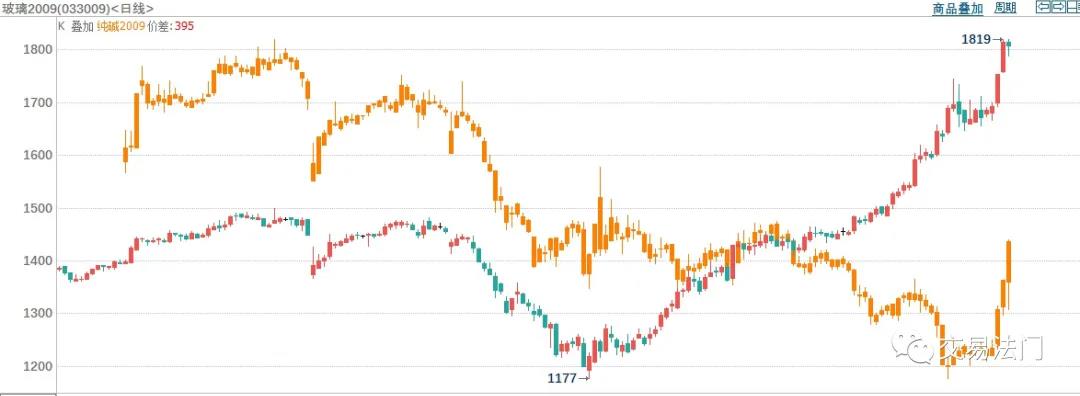

我们可以看到玻璃和纯碱09合约,在前半部分时间内走势是一致的,整个产业链在高库存的情况下都是弱势下跌的,后来玻璃反转了,反转的初期市场只是认为反弹,甚至到了高位很多也在做空玻璃09,结果发现后面继续大涨,很多1500/1600附近做空的人都开始翻多了,玻璃09一路涨到1800多的历史新高,而纯碱则相反,一路跌到1200多的历史新低,最近几天纯碱开始有些反弹。

玻璃的利润那么高,为什么产业客户不去套保锁定利润呢?归根结底还是人性,行业有利润的时候,谁都不想套保去锁定利润,都希望让利润越来越大,尤其是利润距离成本比较远的时候,就会预期利润稳定,不愿意去套保,而在利润不稳定的时候,一会儿赚一会儿亏的时候,企业才是最愿意套保去锁定利润。

所以有时候,没利润的时候总是觉得如果能有多少利润就好了,我就锁定,但是一旦给你了更高的利润之后,往往不愿意去锁定了,这就是人性,但是苍天必有道,市场有轮回,行业高利润不可能一直持续下去,一旦高利润抑制了需求,出货出不去了,期货盘面就会遭遇大量的空单袭击,然后一旦趋势形成,可能就是期货引领现货下跌。

玻璃和纯碱的走势已经背离了一段时间,价差也是处于历史上相对极端的位置,所以后面极有可能会存在一定的价差修复机会。

玻璃成为今年市场上的一个明星品种,玻璃合约的持仓远超历史同期水平,高持仓必定有大矛盾,有做空高利润的,有做多现货不断涨价的,当然,盘面的一切现象都是资金现象。空头觉得玻璃高利润、高升水、生产线点火,多头就利用现货涨价,厂库仓单不出,发动逼仓。

所以,这个时候你讲什么逻辑都没用,就是对手盘思维,资金的博弈,什么时候把对手打跑了,什么时候结束。期货就是这样,比钱大家都能搞到钱,但是只有钱没用,就算是比钱,还得看一下大家谁的资金成本更低,最重要的还是控货,拥有了低成本的大量资金,同时控制住了现货,那这个品种就随便玩了。

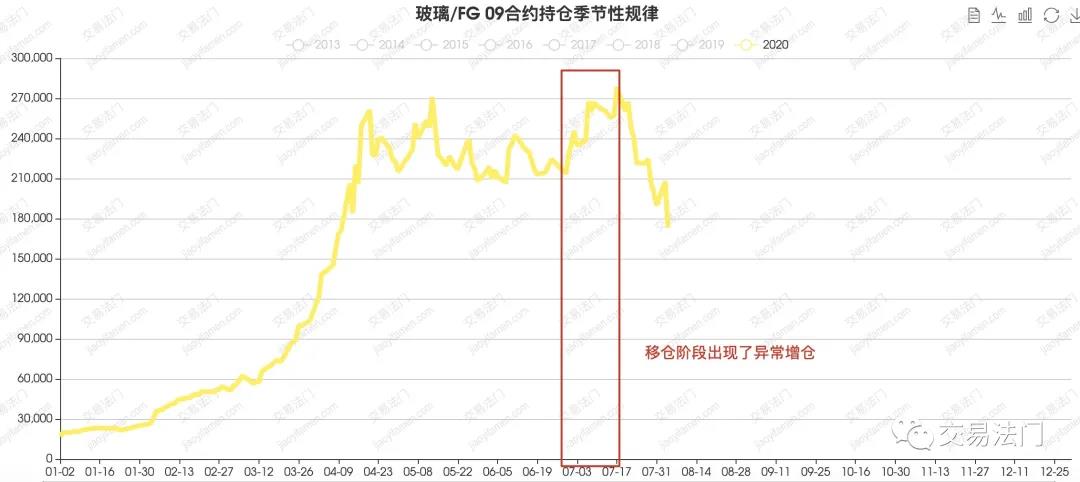

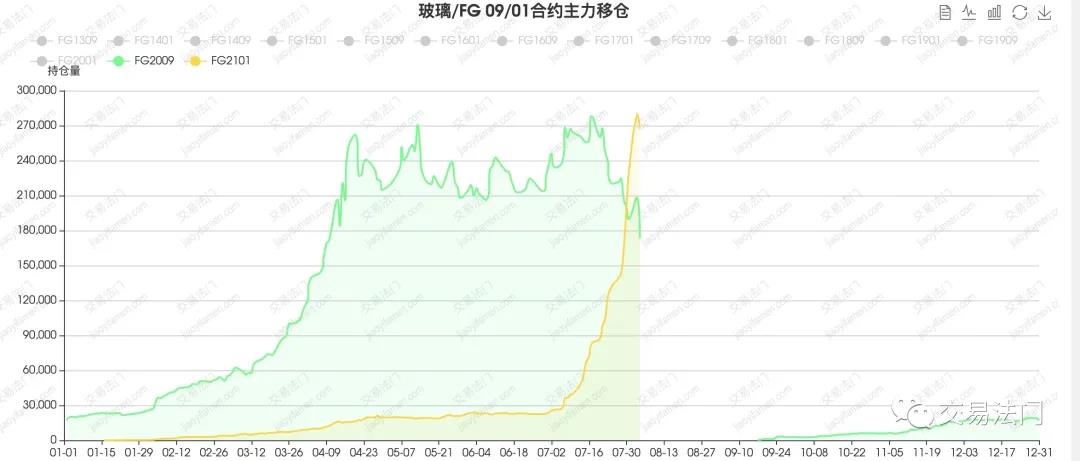

如果我们去看一下那些发生大行情的品种,基本上都有一个特点,那就是在本该正常移仓换月的时间段内,却出现了异常的增仓,一般情况下,主力合约临近交割的2个月都开始逐步移仓了,持仓开始下降,但是爆发大行情的品种,往往在这个时间段内内会出现异常增仓,这种情况下基本上都是要搞事情。

无论你对手盘的逻辑是什么,都没用,管你出什么利空的,利空回调都是上车机会,很多时候空头都是这样被诱空进去了,然后再次被绞杀。我们可以看一下玻璃09合约:

我们会发现,在主力合约临近交割的两个月,本该是正常移仓的阶段,玻璃却出现了一波异常的增仓,这就是要搞事情的先照,不光是玻璃如此,我们再来看一下棕榈:

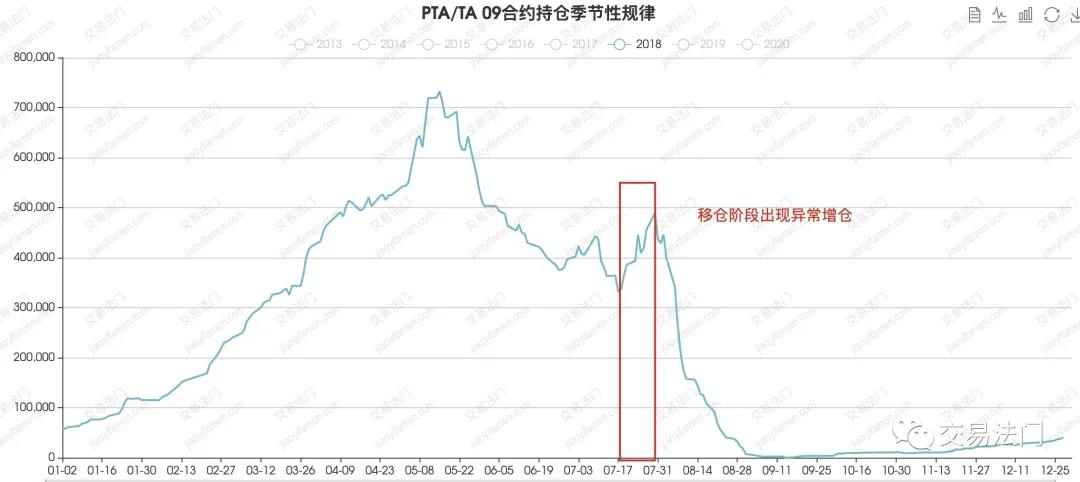

三大油脂里面,菜油赤裸裸地搞逼仓最明显,然而进入7月之后,棕榈的持仓也开始跟着菜油一样,出现了异常的增仓,这个移仓增仓上涨,往往是一波行情的起点,一般都是中继起爆点,后面就有空头砍仓上涨,整个趋势被多头主导。

我们再来看一下2018年最经典的TA09合约的行情,也是如此,甚至很多时候,你会发现大行情爆发的日期,就是主力合约临近交割的2个月之内出现异常增仓的日期,TA1809合约就是从那个异常增仓的时间点开始爆发。

所以,当我们遇到这种情况下,你跟对手盘讲什么道理和逻辑,都没什么用,你有什么道理和逻辑,也没有什么用。你知道资金主导的趋势是哪个方向,不要去跟他们做对手盘,市场释放出的各种有利于你的消息,基本上都是诱你入场。如果做反了一波这样的大行情,还不止损,基本上无解!

从基本面角度来讲,我们知道它高利润,我们知道生产线点火了好多,甚至在高利润的情况下,可能会超产,这个是你向做空的大战略,何时入场以及仓位多少这些都是具体的战术,所以我们需要结合盘面,找一个有利于自己的时机和点位进去。

一个是关注主力移仓换月,当主导这波趋势的主力合约完成换月了,我们看一下盘面是否会出现反向趋势,这个时候做反向比主力换月之前做反向的成功率更高。

从持仓的角度来看,玻璃9/1已经完成了换月,但是从成交的角度来看,目前09合约的成交量依然比01大,所以从成交的角度来看,玻璃还未真正完成主力换月,不过距离主力完成换月越来越近了,因为01合约和09合约成交量的差距越来越小了。

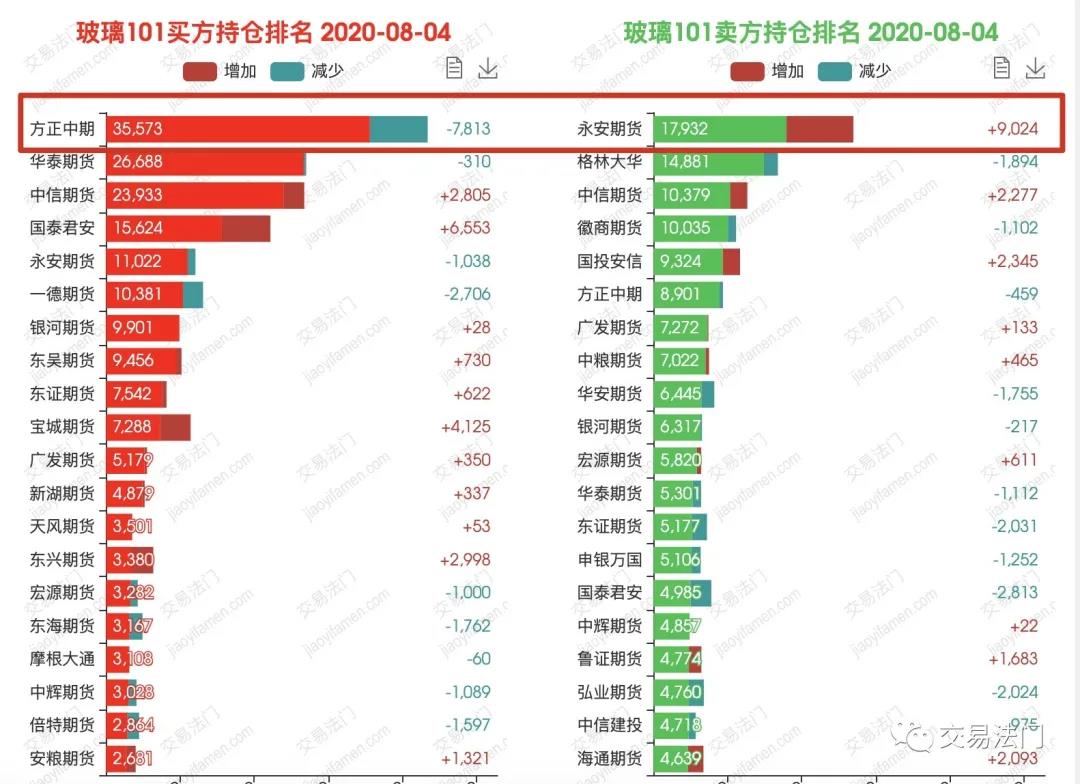

二个是关注席位持仓变化,当主导这波趋势的席位开始减仓了,或者对手盘出现了一个更强大席位的资金时,这个时候行情反转的概率也会增加一些。

从席位来看,玻璃这波上涨行情的主要席位是方正,一直在加多单,最近在01合约上出现了多单大幅减仓的情况,与此同时,对手盘中出现了永安期货大幅加仓的情况,这个现象需要引起我们的注意。

当然,如果是主力完成移仓换月之后,席位上主导这波趋势的获利资金离场,或者出现了一个更大的对手盘资金,这两种情况同时出现的话,说明行情反转的可能性就更大。我不知道玻璃的顶在哪里,但是感觉越来越近了,尤其是在高利润情况下,随着北方工地停工,01合约极有可能成为玻璃的反转合约!

上市之初,纯碱行业比较困难,日子不好过,库存高企,撑不住的小厂家只能降价去库存。当然,高库存不一定都是降价去库存,还可能是涨价去库存,关键得看整个产业链中的定价权在哪里以及库存在哪个环节。有定价权的环节如果是高库存的话,那就是涨价去库存,没有定价权的环节如果是高库存的话,那一定是降价去库存。

一路下跌之后,纯碱的现货价格基本上到底部了,我们都知道库存大的品种,价格到了低位,往往都是contango结构,很多时候我们都是顺期限结构来做,contango结构做空,back结构做多,但是这个不是绝对的,最核心的是需要判断现货。

比如,同样是现货价格见底的纯碱和甲醇,都是contango结构,都是高库存高升水。你可以去逆期限结构去做,在contango结构下做多,在back结构下做空。关键看两点:第一,现货能否涨起来;第二,库存能否去化。

纯碱的现货见底了,最近产业上游正在酝酿涨价,现货涨300,下游不接受的话,就封盘不卖,所以我们看到的一个现象就是,在contango结构下,纯碱现货有涨价的预期,但是提价一次容易,能否持续提价,还得看你库存去化的程度,库存去化连续,那么你可以连续提价,现货价格连续上涨,最终contango结构变成back结构,你在contango结构下做多就会赚很多,尤其是做近月合约的情况下,整个期限结构发生逆转的时候,利润是最大的。

对于纯碱来说,玻璃的利润非常高现在,重质纯碱90%用于生产玻璃,最近一些玻璃生产线都开始点火了,有的检修之后都开始超产了,而且玻璃生产线一旦点火不能停,这些都对纯碱的需求利多,所以库存去化是可以想到或者看到的。所以这种情况下,纯碱是contango结构,但是如果你认为它现货见底了,并且开始涨价了,并且随着库存的去化涨价有可能持续的话,你是可以逆期限结构去做多的。

但问题是,现货见底之后并不一定会上涨,就像过去的橡胶,跌到10000附近了,现货见底了,但是现货就是涨不起来,远月也是高升水,高库存,contango结构,它现货就是涨不起来,库存无法有效去化,我们去做多的话,远月不断下跌向现货靠拢,做多不断亏钱,做空不断吃升水。

同样的道理,甲醇我认为现货也基本上见底了,目前甲醇的情况也是高库存,高升水,congtango结构,最大的问题在于进口利润太高,现货见底之后,你找不到现货上涨的理由,当然现货偶尔涨一点或者提价都可能,但是如果库存无法去化,现货的涨价就无法持续,涨上去了,还得下来。

所以,我们想去在contango结构下进行抄底,第一,你要确定它的现货见底了;第二,你要知道它的现货开始涨价了;第三,你认为它的库存会有效去化。

同样的道理,我们想去在back结构下进行摸顶,第一,你要确定现货已经见顶了;第二,你要知道它的现货价格开始松动了;第三,你要看到那些隐性库存都冒出来了。

最近纯碱期货大涨,差点连续3个涨停,当然,这个可能与现货涨价的预期有关,只是短期涨幅过大,所以出现了很多获利盘的出逃。至于这个是不是盘面的底部,我也不清楚,但我认为现货的底部基本上出来了,涨价也在酝酿中,涨价能否持续,只能拭目以待了。

记得好像是汪国真曾经说过:先于别人思考,先于别人行动,就等于先于别人成功;后于别人思考,后于别人行动,却不等于后于别人成功。

为什么回想起汪国真的这句话呢?主要是好多群友私信问我,这个还能追吗?那个还能追吗?谁知道你能不能追啊!

我一直给大家强调一个点,就是去做行情的起爆点,那个时候仓位加满了,对了之后有一定的利润,就把止损拉到成本线上,然后不去看了,让利润奔跑,当你大幅获利之后,行情的小幅回调不用去管,只要大趋势还在,你就拿住,拿到主力换月再看看,如果主力换月之后行情没有反转,就继续拿,有可能吃到逼仓行情。

很多人在行情的起爆点不敢买,行情走了出来,问还能不能追,这谁知道啊!对于已入场的人来说,已经把止损拉到成本线了,立于不败之地了,至于后面能赚多少去,就看行情给多少了。买在起爆点的好处就是,行情起来之后无论怎么回调都不会再回来了,这个时候你不敢买,行情起来了你再去买,那之后行情什么时候回调以及回调多深,谁也不知道,没办法跟你讲能不能追,你买进之后遇到回调了,找谁说理去!

还有的人起爆点的时候买了很少的仓位,然后浮盈加仓,结果后面高价格的情况下加的仓位越来越重,这样更惨,一个回调浮盈变浮亏,你止损还是不止损,这种浮盈加仓只会使你的成本越来越高,同时还害怕回调,你要加仓,就在起爆点的时候加满。

比如,你打算开100手,直接在行情的起爆点开满,不是先开10手20手,然后涨上去了再加10手20手的。当你在行情的起点时就占据先机了。而且你想一下,同样是最终开到100手,哪种方法最终赚得钱多。

当然,你要想浮盈加仓也可以,但那也是在你在起爆点一次性开满100手之后,然后利用这100手的浮盈进行加仓,当然,这里面浮盈加仓也有技巧,我这里不展开讲,但是我不建议倒金字塔加仓,价格低的时候仓位加的少,价格高的时候仓位加的重,这是错误的方法。

最后,期货交易一定要有自己的的方法,不要天天问别人这个怎么看,这个能不能追,那个能不能追,你没有方法的话,就算别人告诉你了,你赚钱亏钱都是瞎做。形成自己的方法,自己决定,愿赌服输!